#GLORE50 MONTHLY – September 2022 Unsere News zu den Wachstumstreibern im globalen Online-Handel

DIE #GLORE50 PERFORMANCE

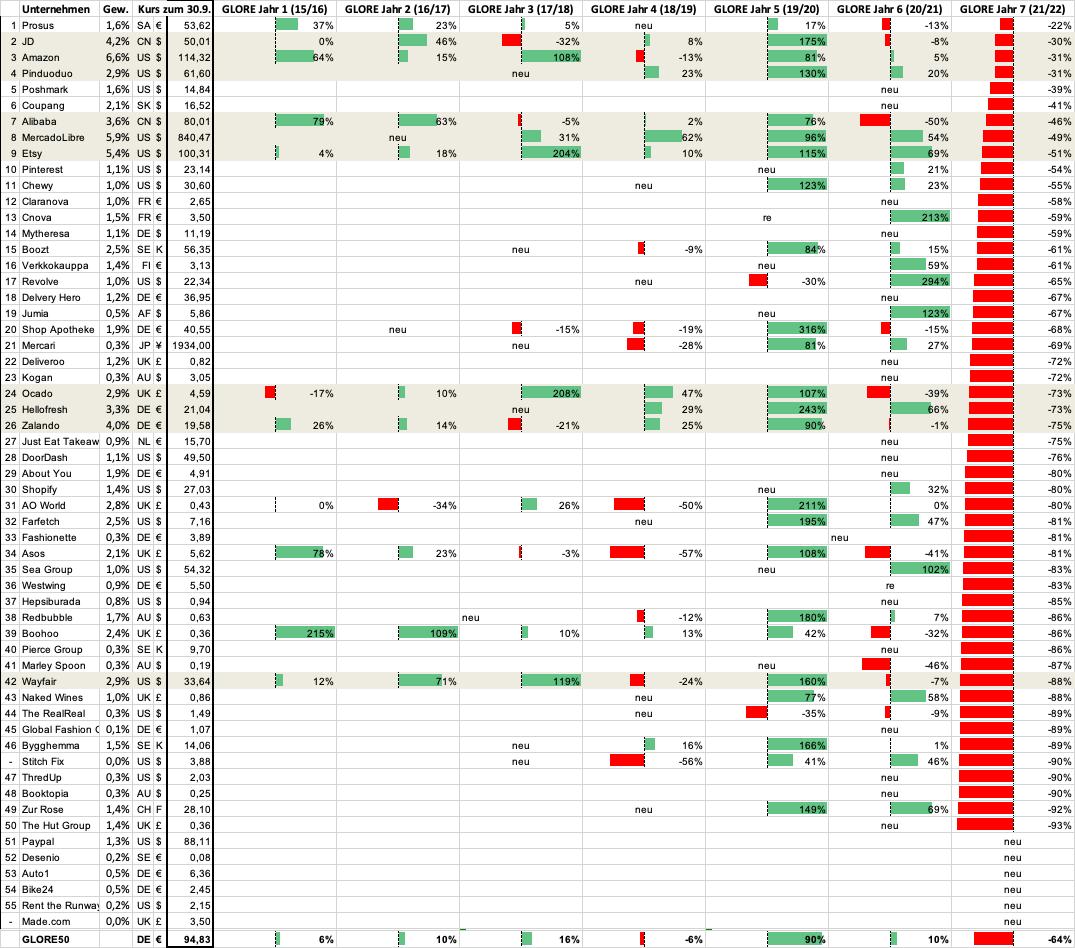

Nach dem gewaltigen Sprung von 90% im fünften Fondsjahr sowie dem weiteren Zuwachs von 10,4% im sechsten Fondsjahr sind die GLORE50, unser Index für die Top Player im globalen Online-Handel, im siebten Fondsjahr stärker abgestürzt denn je – von 266,74 auf 94,83 Punkte (-64%). Damit liegen die GLORE50 erstmals seit 2016 wieder unter dem Ausgabekurs von 100 Euro vom 1. Oktober 2015, wie unser Chart zeigt:

Die gesamte Entwicklung zeigen wir wie immer im Chart:

Auch wenn wir uns an dieser Stelle wiederholen: Nach einer zwischenzeitlichen Übertreibung in der Börsenbewertung von E-Commerce-Aktien mit einem Allzeithoch der GLORE50 von 334,79 Punkten im Februar 2021 befinden wir uns nun schon seit Monaten in einer Phase einer gewaltigen Untertreibung bei den Kursen. Da die GLORE50 die Entwicklung der darin enthaltenen E-Commerce-Aktien von A wie About You bis Z wie Zalando nahezu passiv abbilden (von gelegentlichen Umschichtungen abgesehen), sind die GLORE50 entsprechend abhängig von der Entwicklung der Börsenkurse von jetzt noch 55 Unternehmen. Und für all diese 55 Unternehmen liefen die letzten zwölf Monate an der Börse mehr als bescheiden: keine einzige dieser Aktien konnte im Jahresvergleich ein Plus erzielen, vielmehr fuhr der beste Performer ein Minus von „nur“ 22% ein. Die Kapitalmärkte bewerten den Online-Handel also nach wie vor auf Ramschniveau – und so bietet sich für risikobereite Anleger weiterhin die Chance, so günstig bei E-Commerce-Aktien einzusteigen wie seit Jahren nicht. So ist beispielsweise die Zalando-Aktie heute ungefähr zum selben Preis wie beim Börsengang vor fünf Jahren zu haben, die About-You-Aktie notiert rund 80 Prozent niedriger als beim IPO im vergangenen Jahr. Dabei sind beide Unternehmen gesund und haben ihre Umsätze in der Zwischenzeit deutlich gesteigert.

Der Vollständigkeit halber sei an dieser Stelle auch gesagt, dass der GLORE50-Kurs in den letzten Wochen weniger durch den Online-Handel selbst als durch die Rahmenbedingungen (Leitzinserhöhungen, Krieg in der Ukraine, starker Dollar etc.) geprägt war. Langfristig betrachtet steht der Online-Handel nicht schlecht da – mit Umsätzen deutlich über der Zeit vor Corona (siehe Wann geht es für den Onlinehandel wieder aufwärts?).

Gewinner & Verlierer im siebten Fondsjahr

Wie bereits erwähnt, konnte kein einziges der in den GLORE50 enthaltenen Unternehmen in den letzten zwölf Monaten an der Börse ein Plus erzielen. Am besten lief es an den Börsen noch für Prosus(-22%), JD (-30%) und Amazon (-31%). Die meisten der in den GLORE50 enthaltenen E-Commerce-Aktien hingegen brachen allerdings um 70% und mehr ein, wie unsere Tabelle zeigt:

Unsere Schwergewichte und Aussteiger

Insgesamt umfassen die GLORE50 jetzt 55 Unternehmen. Am stärksten gewichtet sind Amazon(6,6%), MercadoLibre (5,9%), Etsy (5,4%), JD (4,2%) und Zalando (4%).

Enthielten die GLORE50 zwischenzeitlich noch Aktien von 57 Unternehmen, so haben wir uns im September von unseren Anteilen an Made.com und Stitch Fix getrennt. Beide Firmen haben sich zuletzt als Sanierungsfälle präsentiert und fallen deshalb aus den GLORE50. Stitch Fix hat Probleme mit dem Geschäftsmodell („Stitch Fix rechnet mit Umsatzeinbrüchen auf 1,8 Mrd. Dollar“) und Made.com hat finanzielle Schwierigkeiten („Made.com stellt sich in der Krise selber zur Disposition“). Beide Firmen sind dadurch zu Übernahmekandidaten geworden: Stitch Fix ist aktuell für 460 Mio. Dollar zu haben, Made.com für 11,5 Mio. Pfund.

NEWS Von unternehmen aus den glore50

- Südkoreas größter Onlinekonzern Naver will nach Wattpad („Wattpad geht für $600 Mio. an Naver – und nicht an Amazon“) in Nordamerika nun auch Poshmark übernehmen, einen unserer Favoriten im Second-Hand-Geschäft. Naver bietet 1,2 Milliarden Dollar für Poshmark, das liegt 15% über Poshmarks Börsenkurs kurz vor Bekanntgabe der Übernahmepläne und 48% höher als Poshmarks Durchschnittskurs der letzten 90 Tage. Dabei war Poshmark bei seinem Börsengang noch mit 8,5 Mrd. Dollar bewertet worden – ein krasses Beispiel dafür also, wie börsennotierte Unternehmen durch die trübe Börsenstimmung mehr oder minder unverschuldet zu Übernahmekandidaten werden. Der Kaufpreis hat denn auch kaum 24 Stunden nach Bekanntgabe der Pläne zwei auf Sammelklagen von Aktionären spezialisierte US-Kanzleien auf den Plan gerufen, die nun untersuchen wollen, ob der Vorstand von Poshmark einen unangemessenen Preis vereinbart und so gegen die treuhänderischen Pflichten gegenüber allen Aktionären verstoßen haben könnte.

- Zalando hat bei einem Investorencall erläutert, wie es durch die Wirtschaftskrise kommen will: Obwohl Preisgünstiges zur Zeit gefragter ist, will Zalando das margenseitig eher wenig lukrative Segment nicht selber bedienen, sondern tendenziell Partnern wie C&A überlassen. Auch generell will Zalando in der Krisenzeit nur das Nötigste auf eigene Rechnung auf Lager nehmen und hier vor allem das, was es braucht, um die eigene Modekompetenz zu unterstreichen. Mehr denn je soll also über die Plattform laufen.

- Nach den jüngsten Fehleinschätzungen („Nach Zalando verliert jetzt auch About You die Zuversicht“) ist im September auch die Börsenbewertung von About You erstmals seit dem Börsengang unter die Milliardenmarke gefallen. Zuvor hatte es bereits Asos und Boohoo erwischt.

- Der Luxusmode-Onlinehändler Mytheresa aus München hat seine Jahresergebnisse vorgelegt. Mit Umsätzen von 690 Mio. Euro (+13%) bzw. einem GMV von 747 Mio. Euro (+21%) bleibt Mytheresa unter den selbstgesteckten Zielen und hat sich für das laufende Geschäftsjahr Umsätze von 780 Mio. Euro bzw. ein GMV von 890 Mio. Euro vorgenommen.

- Nach nur einem Jahr ist der Berliner Kochboxen-Versender HelloFresh wieder aus dem Börsenindex DAX herausgeflogen. Im Juli war bereits Delivery Hero ausgetauscht worden. Damit bleibt der (Online-)Handel im DAX allein durch Zalando vertreten.

- Aktuell gibt es viele Online-Händler an der Börse zum Schnäppchenpreis und damit reichlich gute Gelegenheiten. Spannend ist zum Beispiel Fashionette. Dort können sich Interessierte jetzt für überschaubares Geld substanzielle Anteile sichern. Der Börsenwert lag Anfang September noch bei 30 Millionen Euro und ist zu Anfang Oktober auf 25 Millionen Euro gefallen, d.h. 1 Prozent der Anteile kosten nur 250.000 Euro.

- Was wird aus der Bygghemma Group (BHG)? Noch ehe der neue CEO feststeht, kündigt BHG eine Reorganisation an und will die Möbelsparte aufteilen in ein Premium- und ein Billigsegment. Neben Nordic Nest und Bygghemma dürfte damit – zumindest in Skandinavien – Trademax die dritte Hauptmarke werden.

- Amazon hat sein 20. Logistik-Zentrum in Deutschland eröffnet, und zwar in Kaiserlautern. Und in den USA hat Amazon einen neuen kostenpflichtigen Service für Logistik angekündigt, der die eigenen Warenlager besser auslasten soll. Damit wird es Unternehmen möglich, die Amazon-Logistik für das zu nutzen, was als vorgelagerte Lagerung bezeichnet wird – das heißt, die Lagerung von Inventar, das schließlich von einem Warenlager an andere Lager statt an den Endkunden verteilt wird. Ab dem nächsten Jahr sollen dann Händler und Marken ihre Bestände über das neue Angebot namens Amazon Warehousing and Distribution an jeden Ort versenden können, einschließlich stationären Läden und Kunden im Großhandel.

- Der Online-Medikamentenhändler Shop Apotheke hat seinen Umsatz im letzten Quartal um 20 Prozent gegenüber dem Vorjahreszeitraum auf 285 Millionen Euro gesteigert. 90 Prozent des Geschäfts entfielen auf den Verkauf von nicht verschreibungspflichtigen Produkten, aber immerhin kommt auch die Einführung des elektronischen Rezepts in Deutschland nun besser voran: Die Zahl der bei Shop Apotheke eingelösten elektronischen Rezepte aus Deutschland hat sich von 70.000 im Juli und August auf mehr als 140.000 im September verdoppelt.

Weitere Branchennews

- Oetker hat ein großes Sparprogramm angekündigt – für die Lebensmittelsparte, nicht für den Getränkebereich. Aber da wir ohnehin einigermaßen skeptisch sind, was aus Flaschenpost innerhalb der Oetker-Gruppe wird, macht ein solcher Schritt natürlich hellhörig. Denn Flaschenpost macht in der Außenwirkung gerade einen ziemlich desorientierten Eindruck und weiß nicht so recht, ob nun Getränke- oder Lebensmittellieferdienst sein will. Der Markenname ist denkbar ungeeignet für Lebensmittel, doch deren Lieferung ist aktuell das strategische Ziel. Doch vielleicht hat Oetker ja weitere Übernahmepläne und könnte Flaschenpost dadurch sogar noch ausbauen.

- Der Media-Saturn-Mutterkonzern Ceconomy befindet sich an der Börse im freien Fall und macht sich so zum Übernahmekandidaten. Das bringt auch die Beteiligungsgesellschaft Haniel in die Bredouille, denn deren Beteiligungen müssen „enkelfähig“ sein. Doch nachdem sich die bisherigen Beteiligungen als wenig „enkelfähig“ erwiesen haben, hat Haniel die letzten Jahre mit der Restrukturierung verbracht. So zählt neuerdings auch ein Emma Sleep zum Portfolio. Die Frage ist nun also: Ist Media-Saturn oder eher Emma Sleep „enkelfähiger“?

- Passend zu Purple Matratzen („Vom Jäger zum Gejagten“) und zu den Turbulenzen im Möbelmarkt gibt es auch frische Zahlen von Emma Sleep, das nach 645 Mio. Euro für 2022 mit mindestens 800 Mio. Euro (+24%) rechnet und sich damit im Vergleich zu vor Corona mehr als verfünffacht. Emma liegt inzwischen nicht nur vor seinen direkten Wettbewerbern im Matratzenmarkt, sondern macht inzwischen auch mehr Umsatz als Home24, das dieses Jahr mit gut 600 Mio. Euro.

- Der Medienkonzern ProSiebenSat.1 tauscht überraschend seinen Vorstandsvorsitzenden aus: Der gebürtige Niederländer Bert Habets (51) wird zum 1. November neuer Chef der Fernsehsendergruppe. Spannend für die Handelsbranche wird sein, wie der neue CEO nun mit den diversen Beteiligungen des Konzerns im E-Commerce wie flaconi, stylight, Verivox, billiger-mietwagen, Camperdays, Aroundhome, Jochen Schweizer, mydays und regiondo umgehen wird.

- Das Musikhaus Thomann ist inzwischen ein Milliardenplayer, der letztes Jahr wegen Preisabsprachen gleich mal vom Kartellamt eins auf den Deckel bekommen hat. Nach 1,1 Mrd. Euro im Jahr 2020 rechnete Thomann laut Bundesanzeiger für 2021 und 2022 mit Umsätzen von jeweils über 1,2 Mrd. Euro.

- Die Corona-Zeit hat eine ganze Reihe von Online-Händlern nach vorne katapultiert (siehe die Exchanges #299). Dazu zählt auch SportFits, das mittlerweile bis zu 2.000 Pakete am Tag bzw. über 35.000 Pakete im Monat verschickt und jetzt weiter expandieren will. Kommendes Jahr will sich SportFits vergrößern und an einen neuen Standort ziehen.

- Nicht nur beim insolventen Schuhhändler Görtz, sondern auch in der Reno-Gruppe kriselt es (mal wieder). Erst hat Reno den Marktplatzhändler Surf4Shoes in die Insolvenz geschickt, an dem es seit 2018 die Mehrheit hält. Und kurze Zeit später wurde Reno dann an den Firmenverwerter GA Europe verkauft und der eigene Webshop gleich abgeschaltet.

- Der einstige Shootingstar Wish, der durch Billigprodukte aus China bekannt wurde, kommt einfach nicht zur Ruhe, und tauscht den Chef erneut aus. Der erst im Januar 2022 ins Amt gehobene CEO Vijay Talwar muss seinen Hut schon wieder nehmen und wird durch Joe Yan als Interims-CEO ersetzt. Yan ist Operating Partner beim Wish-Investor GGV Capital und arbeitete zuvor u.a. für Amazon und Alibaba.

LANGZEITBETRACHTUNG & AUSBLICK

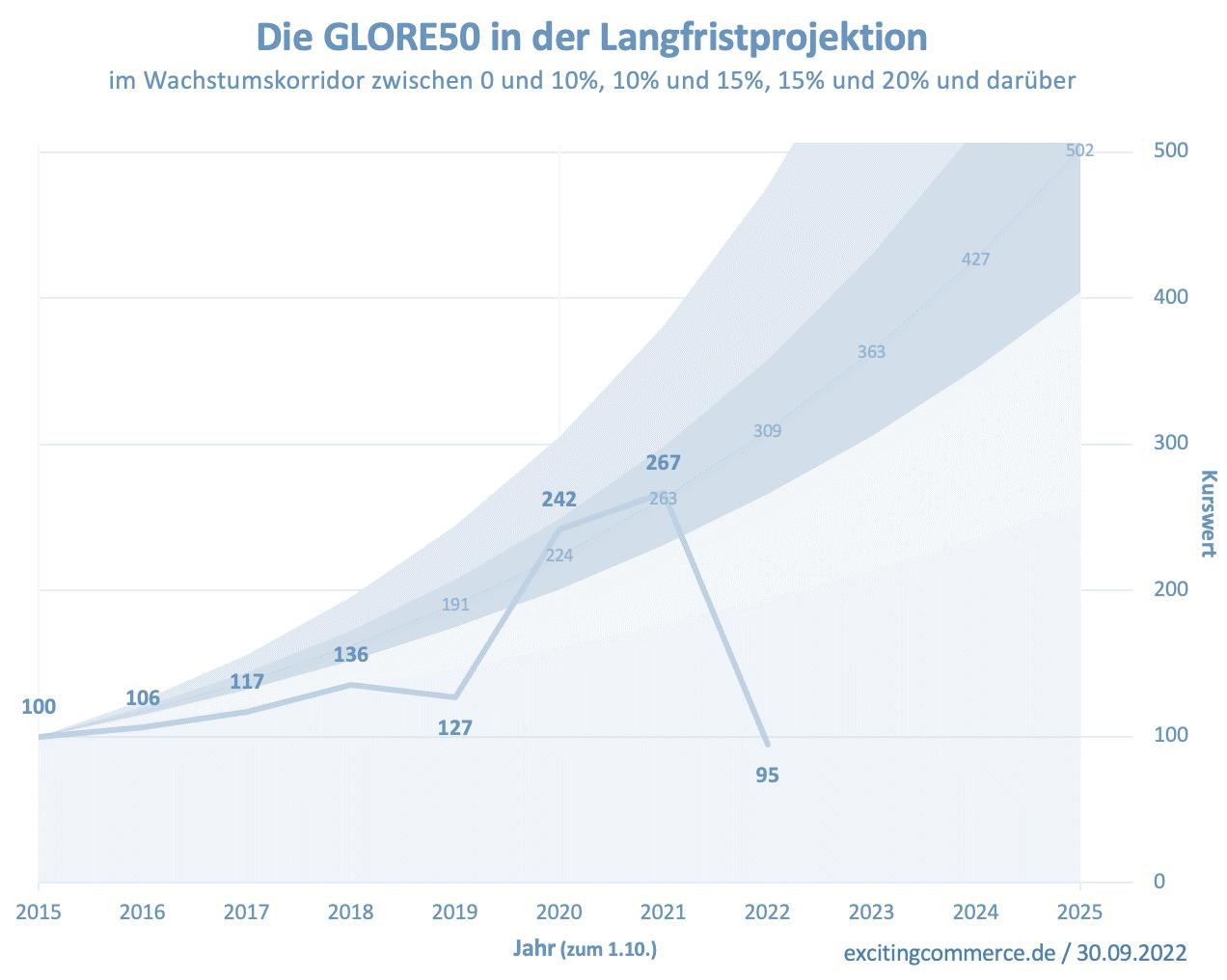

Angesichts der am Boden darbenden Börsen liegen die GLORE50 erstmals seit Jahren wieder unterhalb des Ausgabekurses von 100 Euro pro Anteil. Entsprechend ist die Wachstumsrate (CAGR) derzeit leicht negativ. Unser gelber Zielkorridor aus der Langfristprojektion, siehe nächste Grafik, ist damit vorerst in weite Ferne gerückt. Die starken Ausschläge aus den letzten Jahren sollten uns aber Mut machen, dass die in den GLORE50 enthaltenen 55 Wachstumstreiber des Global Online Retail nun ein massives Aufholpotenzial haben, was den Börsenkurs angeht, zumal sie ihre Umsätze in den letzten Jahren massiv steigern konnten und oftmals ein extrem niedriges Kurs-Umsatz-Verhältnis haben. Wie schnell sich das Blatt wieder wenden kann, zeigt zum Beispiel die Kursentwicklung von Poshmark, das zwar aktuell beim Börsenkurs noch um 25 Prozent schlechter da steht als vor einem Jahr, innerhalb der letzten 30 Tage aber wieder um fast 60 Prozent zulegen konnte.

Hier die aktuelle Projektion:

Hörtipps

Media Markt und Saturn sind für potenzielle Käufer inzwischen so günstig zu haben, dass völlig neue Szenarien denkbar sind. Jochen Krisch und Marcel Weiß spielen in den Exchanges #311 einige davon durch und fragen sich zum Beispiel, was wäre, wenn sich die Schweizer Migros-Gruppe mit einem Finanzinvestor zusammen Media Saturn für Galaxus schnappen würde. Hier anhören.

Nach Jahren des ungebremsten Wachstums muss sich der Onlinehandel erstmals in einer Wirtschaftskrise bewähren. Wie schlägt er sich dabei? Darüber sprechen Jochen Krisch und Marcel Weiß in den Exchanges #310 und legen den Fokus dabei auf einige der Schwächen des Onlinehandels, die jetzt besonders ins Gewicht fallen: die mangelnde operative Steuerbarkeit und die immer noch mangelnde Ausschöpfung der Bestandskundenpotenziale. Hier anhören.

Regelmäßige updates zu den glore50

Wenn Sie die Entwicklungen zu den GLORE50 nicht nur monatlich verfolgen möchten, sondern häufiger: Tägliche Updates und Anmerkungen gibt es auf Instagram bei den GLORE Days sowie regelmäßig bei Exciting Commerce.

Mit herzlichen Grüßen

Jochen Krisch & Sven Rittau

Redaktionelle Mitarbeit: Florian Treiß

Über die #glore50

Die GLORE50 basieren auf dem Global Online Retail Fonds, der am 1. Oktober 2015 auf unsere Initiative hin als bewusst breit gestreuter Branchenfonds für den globalen Online-Handel an den Start gegangen ist. Wir stehen ihm seitdem beratend zur Seite mit Analysen und Einschätzungen, was die Zusammensetzung sowie die Auswahl und Gewichtung relevanter Unternehmen angeht.

Hinweis zum Global Online Retail Fonds

Wir haben den GLORE50 Index, kurz für Global Online Retail Fonds, 2015 mit Unterstützung der E-Commerce-Branche als offenen Branchenfonds für alle initiiert, so dass jeder am Wachstum der Branche partizipieren kann. Unser Fonds-Modell „Von Experten für Experten für Alle“ arbeitet so kostenschonend wie möglich und verzichtet bewusst auf Ausgabeaufschläge, sodass ein An- und Verkauf jederzeit problemlos möglich ist. Gestartet mit 2,5 Millionen Euro, beträgt das Fondsvermögen aktuell 21 Millionen Euro (Stand: 31. Mai 2022).

Wie investiere ich in den Global Online Retail Fonds?

Der Global Online Retail Fonds hat die Wertpapierkennnummer A14N9A9, die Sie zunächst über den Broker bzw. die Bank Ihrer Wahl suchen müssen. Anschließend wählen Sie die gewünschte Anlagesumme aus und geben den Kauf frei. Bei ausgewählten Banken und Brokern können Sie auch einen monatlichen Sparplan auf den Global Online Retail Fonds einrichten.

DISCLAIMER: Die Einordnungen im GLORE50 Monthly haben lediglich Informationscharakter und sind nicht als Anlageempfehlungen zu verstehen. Wer sich an der Börse engagiert, sollte sich neben den Chancen stets auch der Risiken bewusst sein.